Decreto 1421 de 2019

Fecha de Expedición: 06 de agosto de 2019

Fecha de Entrada en Vigencia: 06 de agosto de 2019

Medio de Publicación:

SECTOR HACIENDA Y CRÉDITO PÚBLICO

- Subtema: Establecimientos de Crédito

Se modifica el Decreto 2555 de 2010 en lo relacionado con requerimientos de patrimonio adecuado por riesgo operacional de los establecimientos de crédito y se dictan otras disposiciones.

Los datos publicados tienen propósitos exclusivamente informativos. El Departamento Administrativo de la Función Pública no se hace responsable de la vigencia de la presente norma. Nos encontramos en un proceso permanente de actualización de los contenidos.

DECRETO 1421 DE 2019

(Agosto 06)

Por el cual se modifica el Decreto 2555 de 2010 en lo relacionado con requerimientos de patrimonio adecuado por riesgo operacional de los establecimientos de crédito y se dictan otras disposiciones.

EL PRESIDENTE DE LA REPÚBLICA DE COLOMBIA,

En ejercicio de sus facultades constitucionales y legales, en especial las previstas en los numerales 11 y 25 del artículo 189 de la Constitución Política y en los literales c), h) e i) del numeral 1 del artículo 48 del Estatuto Orgánico del Sistema Financiero, y

Que conforme al artículo 48 del Estatuto Orgánico del Sistema Financiero el Gobierno nacional tiene la facultad de establecer las normas requeridas para que las entidades objeto de intervención mantengan niveles adecuados de patrimonio.

Que de acuerdo con la misma norma le corresponde al Gobierno nacional establecer mecanismos de regulación prudencial que cumplan con los más altos estándares internacionales y determinar de manera general los indicadores patrimoniales que permitan identificar el deterioro financiero de las entidades.

Que en desarrollo de lo anterior, se hace necesario establecer requerimientos de capital por riesgo operacional como instrumentos de fortalecimiento patrimonial para disminuir el impacto de las pérdidas inesperadas o catastróficas, complementarios a buenas prácticas de gestión de riesgos operacionales.

Que el Consejo Directivo de la Unidad Administrativa Especial Unidad de Proyección Normativa y Estudios de Regulación Financiera (URF) aprobó por unanimidad el contenido del presente decreto, mediante Acta número 006 del 19 de junio de 2019.

Que dentro del trámite del proyecto de decreto, se cumplió con el deber de publicidad conforme a lo establecido en el numeral 8 del artículo 8° de la Ley 1437 de 2011 y el artículo 2.1.2.1.14 del Decreto 1081 de 2015.

DECRETA:

ARTÍCULO 1°. Modifíquese el artículo 2.1.1.1.2 del Decreto 2555 de 2010 el cual quedará así:

“ARTÍCULO 2.1.1.1.2. Relación de Solvencia Total. La relación de solvencia total se define como el valor del patrimonio técnico calculado en los términos de este Capítulo, dividido por el valor de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional. Esta relación se expresa en términos porcentuales. La relación de solvencia total mínima de los establecimientos de crédito de los que trata este Capítulo será del nueve por ciento (9%).”

ARTÍCULO 2°. Modifíquense los incisos segundo y tercero del artículo 2.1.1.1.3 del Decreto 2555 de 2010, el cual quedará así:

“La relación de solvencia básica se define como el valor del Patrimonio Básico Ordinario neto de deducciones, calculado en los términos de este Capítulo, dividido por el valor de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional. Esta relación se expresa en términos porcentuales. La relación de solvencia básica mínima de los establecimientos de crédito de los que trata este Capítulo será del cuatro punto cinco por ciento (4.5%).

La relación de solvencia básica adicional se define como la suma del valor del Patrimonio Básico Ordinario neto de deducciones y el Patrimonio Básico Adicional, calculados en los términos de este Capítulo, dividida por el valor de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional. Esta relación se expresa en términos porcentuales. La relación de solvencia básica adicional mínima de los establecimientos de crédito de los que trata este Capítulo será del seis por ciento (6%).”

ARTÍCULO 3°. Modifíquese el literal c) del artículo 2.1.1.3.1 del Decreto 2555 de 2010, el cual quedará así:

“c) Riesgo operacional: La posibilidad de que un establecimiento de crédito incurra en pérdidas y se disminuya el valor de su Patrimonio Técnico como consecuencia de la inadecuación o fallos de los procesos, el personal y los sistemas internos, o bien a causa de acontecimientos externos. El riesgo operacional incluye el riesgo legal, pero excluye los riesgos estratégicos y de reputación.

Para determinar el valor de exposición a los riesgos operacionales las entidades deberán aplicar la metodología contenida en el artículo 2.1.1.3.9 del presente decreto.

Una vez determinado el valor de la exposición por riesgo de mercado y el valor de exposición a los riesgos operacionales, estos se multiplicarán por cien novenos (100/9). El resultado se adicionará al valor de los activos ponderados por nivel de riesgo crediticio. De esta manera, se obtiene el valor total de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional que se utiliza para el cálculo de las relaciones de solvencia.”

ARTÍCULO 4°. Adiciónese el artículo 2.1.1.3.9 al Decreto 2555 de 2010, el cual quedará así:

“ARTÍCULO 2.1.1.3.9. Valor de exposición a los Riesgos Operacionales. Para efectos de este Capítulo el valor de exposición a los riesgos operacionales se determinará como el resultado de multiplicar el indicador de negocio del numeral 1 por el coeficiente de riesgo operacional del numeral 2 y por el indicador de pérdida interna del numeral 3, del presente artículo.

1. Indicador de negocio. Corresponde a la suma de los siguientes componentes:

1.1. El menor valor entre: i) dos punto veinticinco por ciento (2.25%) del promedio anual del valor bruto de los activos que devengan intereses registrados en los últimos tres (3) años a la fecha de cálculo y ii) el promedio anual del valor absoluto, para los últimos tres (3) años a la fecha de cálculo, de la diferencia entre los ingresos por intereses y operaciones de leasing menos los gastos por intereses y operaciones de leasing.

1.2. El mayor valor entre los ingresos por honorarios y comisiones y los gastos por honorarios y comisiones. Para ello se tomará el promedio anual de los ingresos y de los gastos para los últimos tres (3) años a la fecha de cálculo.

1.3. El mayor valor entre los ingresos por recuperaciones de riesgo operacional y los gastos por riesgo operacional. Para ello se tomará el promedio anual de los ingresos y de los gastos para los últimos tres (3) años a la fecha de cálculo.

1.4. El promedio anual del valor absoluto de la ganancia neta o pérdida neta del portafolio de inversiones a valor razonable para los últimos tres (3) años a la fecha de cálculo.

1.5. El promedio anual del valor absoluto de la ganancia neta o pérdida neta del portafolio de inversiones a costo amortizado para los últimos tres (3) años a la fecha de cálculo.

1.6. El promedio anual del valor absoluto de la ganancia neta o pérdida neta por inversiones en subsidiarias, asociadas, negocios conjuntos, operaciones conjuntas y participaciones no controladoras, para los últimos tres (3) años a la fecha de cálculo.

1.7. El promedio anual de los ingresos por dividendos recibidos en los últimos tres (3) años a la fecha de cálculo.

2. Coeficiente de riesgo operacional. El coeficiente de riesgo operacional corresponde a doce por ciento (12%). Cuando el indicador de negocio supere tres billones de pesos ($3-000.000.000.000), el coeficiente de riesgo operacional corresponde a quince por ciento (15%) para el monto del indicador de negocio en exceso de dicho valor.

3. Indicador de pérdida interna. Para determinar este indicador se sigue el proceso descrito a continuación:

3.1. Multiplicar por quince (15) veces el promedio anual de las pérdidas por riesgos operacionales, netas de sus respectivas recuperaciones, registradas en los últimos diez (10) años a la fecha de cálculo.

3.2. Multiplicar el indicador de negocio del numeral 1 por el coeficiente de riesgo operacional del numeral 2 del presente artículo.

3.3. Dividir el resultado del numeral 3.1 entre el resultado del 3.2 del presente artículo.

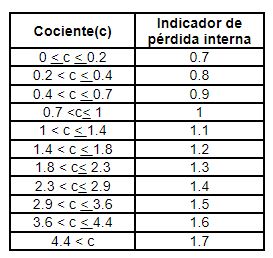

3.4. Se busca en la siguiente tabla el indicador de pérdida interna correspondiente al cociente calculado en el numeral 3.3 del presente artículo:

PARÁGRAFO 1°. Los siguientes ingresos y gastos no se deben incluir en los cálculos de los indicadores establecidos en los numerales 1 y 3 del presente artículo:

a) Primas pagadas o reembolsos recibidos de pólizas de seguros.

b) Gastos administrativos, incluidos gastos de personal, tercerización (outsourcing) de servicios no financieros, gastos informáticos, de suministros públicos, telefónicos, de viajes, de material de oficina, postales. Así mismo, la recuperación de dichos gastos administrativos, incluida la recuperación de pagos por cuenta de clientes.

c) Gastos de activos fijos, excepto los derivados de eventos de pérdida por riesgo operacional.

d) Depreciación de activos tangibles e intangibles, excepto la relacionada con activos en leasing operativo, que deberá incluirse en los gastos por operaciones de leasing.

e) Provisiones o reversión de provisiones, salvo las relacionadas con eventos de pérdidas por riesgo operacional.

f) Deterioro de valor o reversión del deterioro de valor, por ejemplo, de activos financieros, activos no financieros, inversiones en filiales, negocios conjuntos o asociadas.

g) Variación de la plusvalía o crédito mercantil reconocida en resultados del ejercicio.

h) Impuesto a la renta y complementarios.

i) Otros ingresos y gastos similares a los descritos en el presente parágrafo que determine la Superintendencia Financiera de Colombia.

PARÁGRAFO 2°. Cuando una entidad no cuente con registros anuales de pérdidas por riesgo operacional para los últimos diez (10) años, el indicador de pérdida interna del numeral 3. del presente artículo será igual a uno (1).

La Superintendencia Financiera de Colombia podrá exigir a una entidad que utilice un indicador de pérdida interna superior a uno (1) cuando, con base en criterios técnicos y objetivos, determine que su sistema de registro de pérdidas por riesgo operacional no sea de alta calidad. En todo caso, el indicador de pérdida interna no podrá ser superior a uno punto siete (1.7).

Lo anterior sin perjuicio de las sanciones que correspondan conforme a las facultades legales de la Superintendencia Financiera de Colombia.

PARÁGRAFO 3°. El valor en pesos indicado en el numeral 2 del presente artículo se ajustará anualmente en forma automática en el mismo sentido y porcentaje en que varíe el índice de Precios al Consumidor (IPC) que suministre el DANE. El valor resultante se aproximará al múltiplo en miles de millones de pesos inmediatamente superior. El primer ajuste se realizará en enero de 2022 tomando como base la variación del IPC durante el año 2021.

PARÁGRAFO 4°. La Superintendencia Financiera de Colombia impartirá las instrucciones necesarias para la aplicación de lo dispuesto en el presente artículo, incluyendo la clasificación de la totalidad de los ingresos y gastos.”

ARTÍCULO 5°. Modifíquese el artículo 2.1.1.4.2 del Decreto 2555 de 2010, el cual quedará así:

“ARTÍCULO 2.1.1.4.2. Colchón de Conservación de Capital. Corresponde al uno punto cinco por ciento (1.5%) del valor de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional que deberá mantenerse en el Patrimonio Básico Ordinario neto de deducciones en todo momento.”

Artículo 6°. Modifíquese el artículo 2.1.1.4.3 del Decreto 2555 de 2010, el cual quedará así:

“ARTÍCULO 2.1.1.4.3. Colchón para entidades con importancia sistémica. Corresponde al uno por ciento (1%) del valor de los activos ponderados por nivel de riesgo crediticio, de mercado y operacional que deberán mantener en el Patrimonio Básico Ordinario neto de deducciones las entidades con importancia sistémica.

PARÁGRAFO. La Superintendencia Financiera de Colombia anualmente publicará el listado de entidades con importancia sistémica con base en una metodología que contenga como mínimo las siguientes categorías: tamaño, interconexión, sustituibilidad y complejidad. Así mismo, deberá especificar el plazo por entidad para dar cumplimiento al colchón de que trata el presente artículo.”

ARTÍCULO 7°. Régimen de transición. Los establecimientos de crédito deberán cumplir con las disposiciones contenidas en el presente decreto a partir del primero (1) de enero de 2021.

ARTÍCULO 8°. Modifíquese el artículo 13 del Decreto 1477 de 2018 el cual quedará así:

“ARTÍCULO 13. Transición. Los establecimientos de crédito deberán cumplir con las disposiciones contenidas en el presente decreto a partir del primero (1) de enero de 2021.

En el caso de la relación de solvencia básica adicional y los colchones, se dará una implementación gradual hasta llegar a la aplicación plena en un término de cuatro (4) años, conforme a la tabla siguiente:

|

Término |

Relación de solvencia básica adicional |

Colchón de conservación |

Colchón sistémico |

|

A partir del primero (1) de enero de 2021 |

4,875% |

0,375% |

0,25% |

|

A partir del primero (1) de enero de 2022 |

5,25% |

0,75% |

0,50% |

|

A partir del primero (1) de enero de 2023 |

5,625% |

1,125% |

0,75% |

|

A partir del primero (1) de enero de 2024 |

6% |

1,5% |

1,00% |

ARTÍCULO 9°. Vigencia y derogatorias. El presente decreto rige a partir de su fecha de publicación, sin perjuicio del régimen de transición previsto en el artículo 7°, modifica los artículos 2.1.1.1.2, 2.1.1.1.3, 2.1.1.3.1, 2.1.1.4.2 y 2.1.1.4.3 y adiciona el artículo 2.1.1.3.9 al Decreto 2555 de 2010. Así mismo, modifica el artículo 13 del Decreto 1477 de 2018.

Dado en Bogotá, D. C., a los 06 días del mes de agosto de 2019.

(FDO.) IVÁN DUQUE MÁRQUEZ

EL MINISTRO DE HACIENDA Y CRÉDITO PÚBLICO,

ALBERTO CARRASQUILLA BARRERA.